Künstliche Intelligenz

Verschlafen Schweizer Banken die Künstliche Intelligenz?

Im Vergleich zum Ausland verfolgen Schweizer Banken einen eher zurückhaltenden Ansatz bei der Implementierung von Künstlicher Intelligenz. Ohne Strategieänderung könnte dies zu einem signifikanten Wettbewerbsnachteil werden. Um diesen zu vermeiden, gilt es eine Vielzahl an Herausforderungen zu meistern.

Austin Distel auf Unsplash

Austin Distel auf Unsplash

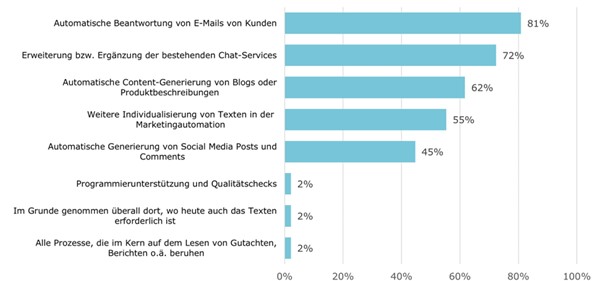

Schweizer Banken machen bei der Integration von Künstlicher Intelligenz (KI) – insbesondere in den Bereichen Betrugsprävention, Portfoliomanagement und Prozessautomatisierung – erste Fortschritte. Die Nutzung von KI-gesteuerten Chatbots und virtuellen Assistenten nimmt zu und steigert die Effizienz bei der Bearbeitung von Kundenanfragen und der Bereitstellung von personalisiertem Support. Darüber hinaus wird das automatisierte Erstellen von Content wie Blogs und Produktbeschreibungen als wichtiger Einsatzbereich wahrgenommen. Im Bereich Compliance-Herausforderungen haben laut einer Studie der Hochschule Luzern bereits 54 % der Banken entsprechende Technologien eingeführt. Darüber hinaus nutzen 55% der Bankenhäuser KI zur Prozessautomatisierung und 31 % zur Unterstützung der IT-Entwicklung und des Datenmanagements. Dies zeigt, dass KI zunehmend zur Effizienzsteigerung und Personalisierung in der Schweizer Finanzbranche beiträgt.

Im Vergleich zu vielen ihrer amerikanischen und europäischen Konkurrenten sind Schweizer Banken aber eher zurückhaltend. Die Wettbewerber erzielen bereits Effizienzsteigerungen durch den verstärkten Einsatz von Robotic Process Automation (RPA) und KI-Technologien, darunter Optical Character Recognition (OCR) und Natural Language Processing (NLP). Diese Zurückhaltung kann dazu führen, dass Schweizer Banken zurückbleiben, was ihre Wettbewerbsfähigkeit auf internationaler Ebene beeinträchtigen könnte. Beim Evident AI Index, der international den Aufbau und Einsatz von KI-Lösungen bei führenden Banken aufzeigt, kommen sieben der Top-10-Banken dann auch aus Nordamerika.

Mehrwert erzielen ist nicht einfach

Die Implementierung von KI stellt Schweizer Banken vor eine Reihe interner und externer Herausforderungen, die häufig den Fortschritt verlangsamen und zu einem vorsichtigen Vorgehen führen. Intern sind Verantwortlichkeiten und Governance-Strukturen für KI-Projekte oft nicht klar definiert. Dies macht es schwierig, Projekte zielgerichtet zu steuern und sicherzustellen, dass die eingesetzte Technologie den gewünschten Mehrwert liefert. KI-Initiativen erfordern in der Regel eine funktionsübergreifende Zusammenarbeit und Entscheidungsfindung. Aber ohne eine klare Führungsstruktur sind die Fortschritte oft langsam.

Ein weiteres grosses Hindernis für die KI-Entwicklung ist der Fachkräftemangel in den Bereichen Data Science und KI. Im internationalen Vergleich hat die Schweiz hier Nachholbedarf. Schweizer Banken müssen erhebliche Ressourcen in die Ausbildung ihrer Mitarbeitenden investieren, um sicherzustellen, dass diese über die erforderlichen Fähigkeiten verfügen. Der Aufbau dieses Fachwissens ist jedoch ein langer Prozess, der sowohl Zeit als auch Geld erfordert.

IT, Regulierung und Ethik bremsen

Darüber hinaus werden KI-Projekte häufig durch eine veraltete IT-Infrastruktur behindert. Viele Banken in der Schweiz nutzen noch immer Systeme, die nicht auf grosse Datenmengen und Echtzeitverarbeitung vorbereitet sind. Die Modernisierung dieser Systeme ist teuer und zeitaufwändig, und der schnelle technologische Wandel erfordert kontinuierliche Investitionen, um mit den neuesten Entwicklungen Schritt zu halten.

Zusätzlich zu diesen internen Herausforderungen stehen Schweizer Banken auch externen Hürden gegenüber. Dazu gehören neben regulatorischer Unsicherheit auch ethische Fragen. Beispielsweise verlangt die FINMA, dass KI-Anwendungen diskriminierungsfrei und ihre Entscheidungen nachvollziehbar sind (Finma, 2024). Solche Anforderungen erfordern zusätzliche Compliance-Prüfungen und detaillierte Analysen. Ohne einen klaren regulatorischen Rahmen bleibt die Implementierung neuer KI-Lösungen für viele Banken riskant, da ungewiss ist, ob sie langfristig allen Anforderungen gerecht werden können.

Ein weiterer externer Faktor, der Schweizer Banken von der Implementierung von KI abhält, sind ethische Bedenken beim Umgang mit Daten. Neben Transparenz bezüglich der KI-Algorithmen und dem Schutz der Privatsphäre spielt die Datensicherheit eine wichtige Rolle.

So wird die KI-Implementierung beschleunigt

Schweizer Banken stehen zur Bewältigung der Herausforderungen bei der KI-Implementierung eine Vielzahl von Lösungen zur Verfügung. Ein zentraler Ansatz ist der Aufbau strategischer Partnerschaften mit Technologieunternehmen. Externe Partner verfügen über Fachwissen, das intern nur schwer aufzubauen ist. Solche Kooperationen erweitern damit nicht nur die Technologiebasis, sondern bieten auch grosses Potenzial, etwaige Risiken zu reduzieren. Auf diese Weise können Schweizer Banken technologische Lücken schneller schliessen und gleichzeitig von Best Practices profitieren.

Ein weiterer Ansatz besteht darin, gezielt in die Weiterbildung der eigenen Mitarbeitenden zu investieren. Durch eine fundierte Ausbildung und regelmässige Schulungen können Banken nicht nur ihre Abhängigkeit von externer Expertise reduzieren, sondern auch interne Innovationsprozesse anstossen und beschleunigen. Die Ausbildung eigener KI- und Data-Science-Experten wird langfristig ein entscheidender Wettbewerbsvorteil sein.

Auch eine Erhöhung der finanziellen Unterstützung durch die Schweiz könnte dabei helfen, die Entwicklung des Bankensektors zu fördern. Die bescheidene Erhöhung der Bundesmittel für die Forschung um 4 % von 2020 bis 2021 deutet auf ungenutztes Potenzial hin.

Eine starke und moderne IT-Infrastruktur ist zudem eine Grundvoraussetzung für eine erfolgreiche KI-Implementierung. Flexible und skalierbare IT-Infrastrukturen bieten die Möglichkeit, schneller auf neue Technologien zu reagieren und diese effizient in bestehende Prozesse zu integrieren. Dies ist nicht nur eine Investition in die Zukunft, sondern auch eine Voraussetzung für das Überleben im internationalen Wettbewerb.

Ein vorsichtiger Weg in die Zukunft

Angesichts der regulatorischen und ethischen Unsicherheiten sind Schweizer Banken verständlicherweise zurückhaltend bei der Einführung von KI. Allerdings besteht die Gefahr, dass sie aufgrund dieser Vorsicht im internationalen Vergleich ins Hintertreffen geraten. Durch strategische Partnerschaften, Investitionen in Fachkompetenzen und die Modernisierung der IT-Infrastruktur könnten Schweizer Banken ihre Marktposition stärken und das Potenzial künstlicher Intelligenz umfassender nutzen. In den kommenden Jahren wird es darauf ankommen, eine Balance zwischen Fortschritt und Risikominimierung zu finden.

.jpg)