Kreditmanagement

Künstliche Intelligenz unterstützt das Kreditrisikomanagement

Dank der Einführung von Online- und Mobile-Banking, digitalen Anlageplattformen und Finanzmanagement-Apps wurde der Zugang zu Finanzdienstleistungen stark vereinfacht. Dies hat die Kundenerwartungen erheblich verändert, wie das Beispiel der Lombardkredite zeigt.

Artem Podrez auf Pexels

Artem Podrez auf Pexels

Lombardkredite werden gegen leicht liquidierbare Vermögenswerte wie Aktien, Anleihen und Fondsanteile vergeben, die im Depot des Kreditnehmers hinterlegt sind. Diese Kredite bieten erhebliche Flexibilität und können zur Finanzierung weiterer Investitionen, zur Überbrückung von Liquiditätsengpässen oder zum Ergreifen von Investmentchancen genutzt werden, ohne dass bestehende Anlagen verkauft werden müssen.

Trotz ihrer Vorteile stehen Lombardkredite im Fokus der Aufsicht, wie der Risk Monitor der FINMA aus dem Jahr 2023 zeigt(1). Ein Blick auf den Branchenführer UBS verdeutlicht die Bedeutung dieser Kreditart: Laut dem Pillar 3 Disclosure Report der UBS umfasst das Kreditbuch für Lombardkredite mindestens 238 Milliarden CHF(2). Diese Zahlen unterstreichen die wachsende Rolle von Lombardkrediten am Schweizer Finanzplatz.

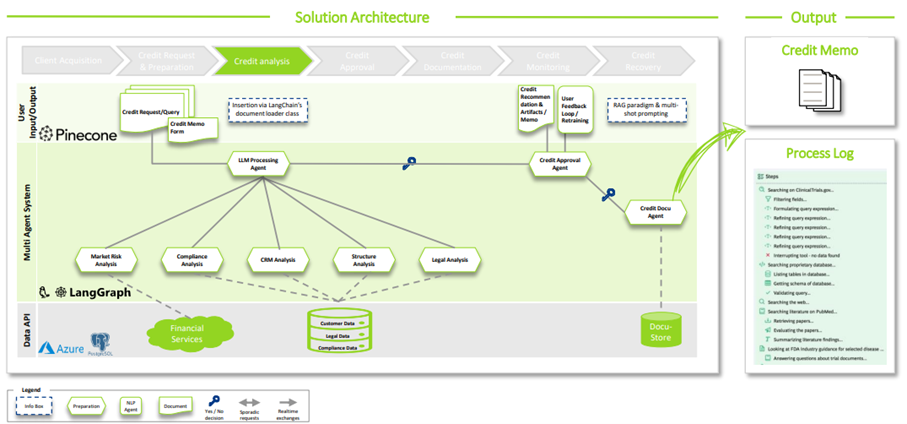

Effiziente KI-Agenten agieren autonom

Durch die Integration von KI in die Lombard-Kreditwertschöpfungskette wird die Prozessdurchlaufzeit für standardisierte und insbesondere massgeschneiderte Lombardkreditprodukte erheblich verkürzt. Gleichzeitig verbessert sich das "Learning-on-the-Job" für junge Risikomanager und Kundenberaterinnen. In komplexen Lombardkreditprozessen, insbesondere bei strukturierten Transaktionen mit zahlreichen Beteiligten, spielt der Einsatz von künstlicher Intelligenz eine entscheidende Rolle. Durch die Einführung von KI-Agenten – autonome Systeme, die spezifische Aufgaben im Kreditprozess eigenständig ausführen – wird die Prozesseffizienz erheblich gesteigert. Diese Agenten, fungieren als autonome Einheiten und übernehmen Aufgaben, die sonst menschliches Eingreifen erfordern würden. Sie treffen eigenständig Entscheidungen und führen Aktionen aus, indem sie Daten in Echtzeit sammeln und verarbeiten. Sie sind beispielsweise in der Lage, Kreditdokumente zu analysieren, Risikofaktoren zu identifizieren und vorläufige Kreditentscheidungen zu treffen.

KI-Systeme überlegen und reagieren

Ein zentrales Konzept dabei ist das REACT-Prinzip – Reflect and Respond, welches den dynamischen Reaktionsmechanismus von KI-Systemen auf neue Informationen oder Veränderungen beschreibt. Es basiert auf zahlreichen Iterationen vor einer Entscheidungsfindung. Dies bedeutet, dass die KI-Systeme kontinuierlich Daten und Rückmeldungen reflektieren, daraus lernen und ihre Strategien iterativ anpassen. Dieses Vorgehen ist besonders in der Kreditüberwachung und im Risikomanagement von grosser Bedeutung, wo schnelle und präzise Anpassungen entscheidend sind, um potenzielle Verluste zu minimieren.

Die Integration von KI-Agenten bringt verborgene Potenziale zum Vorschein, verbessern die Koordination zwischen den verschiedenen Akteuren im Kreditprozess und automatisiert die Bearbeitung von komplexen, strukturierten Kreditanträgen. Wichtig ist, dass dieser technologiegetriebene Ansatz nicht nur für grosse, sondern auch für kleinere Banken von Vorteil ist, sofern die Prozesse und Richtlinien gut dokumentiert sind. Die Nutzung von «Large Language Models» innerhalb einer «Private Cloud» ermöglicht es kleineren Finanzinstituten, kritische Kundenbezogene Informationen auch als «Client Identifying Data» (CID) bekannt, sicher zu verarbeiten und zu schützen, während sie gleichzeitig von den Vorteilen fortschrittlicher KI-Technologien profitieren.

(1) Eidgenössische Finanzmarktaufsicht (FINMA). (2023). Risikomonitor 2023. S.11. Zugriff auf https://www.finma.ch/de/news/2023/11/risikomonitor-2023/ [abgerufen am 28.05.2024].

(2) UBS Group AG. (2023). Pillar 3 Report, 31 December 2023. S. 66. Abgerufen von https://ubs.com/investors. [abgerufen am 28.05.2024].

.jpg)